『英国の金融当局である金融行為監督機構(FCA)は28日、上場企業の経営にさらなる多様性確保を促す新たな指針案を公表した。取締役の40%以上を女性としたり、少なくとも1人は白人以外としたりすることを求める。企業統治におけるダイバーシティー(人材の多様性)充実を上場ルールとして強力に推進する。

10月中旬まで産業界や市場関係者の意見を募り、年内に制定する。ロンドン証券取引所の主要市場へ上場するすべての企業に、2022年1月以降に始まる会計年度から適用をめざす。

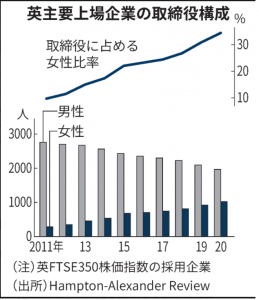

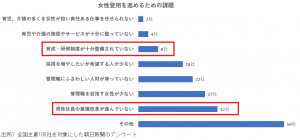

新指針案はジェンダーや人種などの面で多様な取締役会づくりを求める。まずメンバーの最低40%を女性(自認する人も含む)としなければならない。会長、最高経営責任者(CEO)、最高財務責任者(CFO)、上級独立取締役のうち少なくとも1人は女性とする要件も課す。

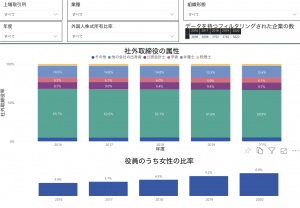

取締役のうち1人以上は「非白人のエスニック・マイノリティー(人種的少数派)」にすることも求めるとした。

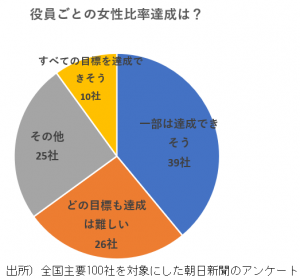

いずれも強制はしないが、従わないなら未達の理由を対外的に説明する「コンプライ・オア・エクスプレイン」の運用とする。ロンドン証取のプレミアムとスタンダード市場の全上場企業を対象にする。取締役会と経営層の多様ぶりが外部から分かるよう、関連する人数構成の情報を年次報告書で開示することも求める。