タグ: コーポレートガバナンスコード

フランチャイズ・パートナーズがキリンホールディングスに指名を提案した独立取締役候補として私の立場

私はフランチャイズ・パートナーズ(FP)が指名した「2人の取締役候補」の一人です。一週間前、Bloombergの記事で「半導体試験装置の製造などを手掛けるアドバンテストのニコラス・ベネシュ取締役」として紹介されていたので、Bloombergに連絡しました。このような書き方では誤解を生むので、今後報道する時は直してください、とお願いしました。私の独立性とバックグラウンドが正しく報道されるよう、その記者に伝えた事をここに書きます。

デロイトトーマツ:「役員報酬サーベイ(2019年度版)の結果を発表」

日本最大級のビジネスプロフェッショナルグループ・デロイト トーマツ グループがこのほど、日本企業における役員報酬の水準、役員報酬制度の導入およびコーポレートガバナンスへの対応状況に関する実態調査を実施したので、その結果の一部を紹介します。

「 社長報酬総額は売上高1兆円以上企業の中央値で9,946万円(前年比+0.9%)、株式関連報酬採用企業は60.2%(同+15.3ポイント)、報酬委員会設置企業は49.0%(同+9ポイント)に。

ニコラス・ベネシュ:「コーポレート・ガバナンスと企業パフォーマンス ~社外取締役としての証券アナリストの可能性~ 」

2019年12月11日に日本証券アナリスト協会にて弊機構代表理事のニコラス・ベネシュが表題の講演を行いました。以下に講演要旨を掲載致します。

当日の資料(全文)はこちら:「コーポレート・ガバナンスと企業パフォーマンス」 (以下の画像は一部のみです。)

目次

- サマリーとBDTIの紹介

~なぜガバナンス情報分析および役員研修が重要か - コーポレートガバナンスと企業パフォーマンスの関係

- 投資家に対するアドバイスおよび、今後の研究の展望とAppendix

- 独立社外取締役としての証券アナリスト

質疑応答

今日話す2つの主なテーマは、1つ目はコーポレートガバナンスと企業パフォーマンスの関係、2つ目に、社外取締役としての証券アナリストの可能性である。

サマリーとして、ガバナンス改善の効果はあり、これからも期待できるとしているが(資料3頁)、道半ばである。機関投資家は意思表示しているが、エンゲージメントにおいて、まだまだ具体的な期待値・要望を書面で詳しく書いてない。しかしながら、少しずつ向上しているので、政策保有株の壁の崩壊もいずれ3~4年以内に起きると思える。役員研修や近代的な人事制度・慣行の方針や政策については、各社がレベルアップする必要がある。超過パフォーマンスと相関関係のありそうな有意な要因は徐々に見えてきた。例えば、当法人の今までの分析では、独立社外取締役が50%以上であることや、人事諮問委員会の存在、大株主の存在などはその有意な要因であると示されている。また、会社が約30年以下で若くなればなるほど、平均値のパフォーマンスが上がることが見つかっている。皆、そうではないかと思っていたと思うが、政策保有株が少ないほど、だいたいパフォーマンスが良いことを後述する。今日の1つのメインテーマ、因果関係がどの方向へ行っているかについて話をする。

その前に、会社役員育成機構(BDTI)について紹介する(資料5頁)。日本証券アナリスト協会と同様に、内閣府の立ち合い調査を受けている公益法人だ。ちょうど10年前に設立し、1年半後に公益認定を受けた。受けた1つの目的は、単純に日本政府に、歴史上初めて、取締役の研修をすることが社会にとって良いことであることを正式に認めてもらいたかったからである。それまで日本政府は、金融庁も経済産業省もどこも、役員研修は良いことだと間接的にも促したことは一度もなかった。周知のとおり公益認定を受けるプロセスは大変であり、数回この申請を取り下げた方がいいかもしれないと言われたが、あえて我々は取り下げず、理解ある官僚のおかげで最終的に認定を受けた。

日本証券アナリスト協会講演:コーポレート・ガバナンスと企業パフォーマンスの因果関係分析

2019年12月11日に弊機構代表理事のニコラス・ベネシュが日本証券アナリスト協会で講演を行いました。

サマリーとBDTIの紹介

~なぜガバナンス情報分析および役員研修が重要

コーポレートガバナンスと企業パフォーマンスの関係・因果関係

投資家に対するアドバイスおよび、今後の研究の展望とAppendix

独立社外取締役としての証券アナリスト

スピーチの一部:「今日話す2つの主なテーマは、1つ目はコーポレートガバナンスと企業パフォーマンスの関係、2つ目に、社外取締役としての証券アナリストの可能性だ。サマリーとして、ガバナンス改善の効果はあり、これからも期待できるとしているが(資料3頁)、道半ばである。機関投資家は意思表示しているが、エンゲージメントにおいて、まだまだ十分に具体的な期待値・要望を書面で詳しく書いていない。質量ともに有効性として不十分と思っている。ただ、だんだんと向上しているので、政策保有株の壁と言っているものの崩壊もいずれ3~4年以内に起きると思える。役員研修や近代的な人事制度・慣行の方針や政策については、各社がレベルアップする必要がある。超過パフォーマンスと相関関係のありそうな有意な要因は徐々に見えてきた。例えば、当法人の今までの分析では、独立社外取締役が50%以上であることや、人事諮問委員会の存在、大株主の存在などはその有意な要因でありそうと示されている。また、会社が若いほど、だいたい30年以下で若くなればなるほど、平均値のパフォーマンスが上がることが見つかっている。皆、そうではないかと思っていたと思うが、政策保有株が少ないほど、だいたいパフォーマンスが良いことを後述する。今日の1つのメインテーマ、因果関係がどの方向へ行っているかについて話をする。…」

日本証券アナリスト協会の講演資料はこちら:コーポレート・ガバナンスと企業パフォーマンス~社外取締役としての証券アナリストの可能性~

36頁には、 コーポレートガバナンスと企業パフォーマンスの因果関係についての(今までの)分析結果のサマリーがあります。個々のプラクティスについての因果関係の分析の説明は頁23~33にあります。

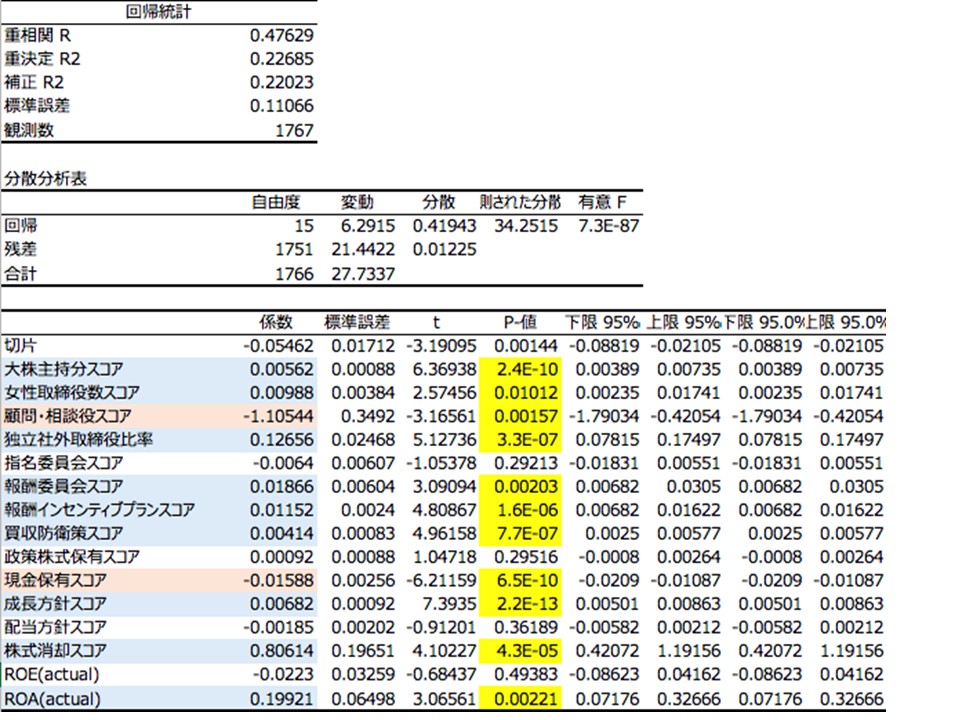

海外投資家の株式保有比率分析

海外投資家の株式保有はこの1年間で減少した一方で、アクティビストタイプの投資家が日本株に関心を高めている。もちろん、コーポレートガバナンスは、2015年6月のコーポレートガバナンス・コードの導入以来改善してきたということができるが、その進展は彼らの期待よりもスローである。今回、海外投資家の持ち株比率とCG評価項目との関係についてあらためて検証する。下記の表は、メトリカルの評価項目13ファクターと2つのパフォーマンス指標のROE, ROAに関して回帰分析の結果を示した。15のファクターのうち、14ファクターが海外投資家持ち株比率と有意性のある相関が確認された。