ESG Insights for Legal Department IV: “Is TNFD the Next TCFD?”

役員研修の研修時間は限られており、皆さんの質問や疑問すべてにはお答えできていません。また、研修受講後に役員に就任された場合、新たな課題と向き合っている方も多くいると思います。これまでBDTIの役員研修に参加された方々を集め、皆さんが抱えている課題や具体的なニーズに対し、社外取締役を多数経験したニコラス・ベネシュが自身の経験から得た学びを共有し、参加者にさらに深い理解を得てもらうことを期待します。また、皆さんが参加した研修とは違った仲間が集まることにより、ネットワークが広がり、多様なバックグラウンドの方との意見交換は刺激になること間違いありません。zoom形式ではありますが、各自好きな飲み物(もちろんアルコールでも!)をご用意いただき、ざっくばらんにお互いの学びを話し合いましょう。皆さんの疑問、課題が少しでもクリアになれば幸いです。過去にBDTIの研修に参加されていない方でも、1月26日『社外取塾』、2月2日及び16日の『ガバナンス塾』にお申込みの場合、ご参加いただけます。

As investment in environment, social and governance (ESG) gains momentum, investors and stakeholders increasingly expect swift and concrete sustainability initiatives from companies across the globe. But boards have lagged behind the ESG fervor. While 40% of directors were found to be ESG conscious with some level of knowledge in the space, only 8% of board directors were found to be competent and capable of effective, embodied action, according to a 2021 study of the top 100 public corporations internationally.

We recently considered the evolving perspectives in ESG, as well as tools and strategies for boards to meet the ESG expectations of their stakeholders.

先日Facebook/Metaにこのような質問を送りました。

「Facebookによるファンドレイジング対象となる非営利団体の「登録リスト」のある国のリストになぜ日本載っていないのでしょうか?公益認定を受けた非営利団体(公益認定を受けた団体)は、アメリカの501(c)3非営利団体より高いレベルで規制されています。公益社団法人と公益財団法人のリストのスクリーンショットを添付します。 https://www.koeki-info.go.jp/pictis-info/csa0001!show#prepage2 にアクセスし、上記の2つのカテゴリーのいずれかを選択し検索すると、簡単にこれらのリストを入手し、CSVファイルをダウンロードすることもできます。 時々システムが壊れますが、続けてみるとリストが見つかります。ご説明させていただきたいと思いますので、ご連絡ください。 日本では日本の公益性NPOにはに寄付する選択肢がないのは不条理です。 ー 公益社団法人会社役員育成機構(BDTI)代表理事 ニコラス・ベネシュ」

今年の株主総会では再び東芝が話題をさらいました。ご存知の貴兄も多いと思いますが、「昨年6月の定時株主総会で否決された筆頭株主エフィッシモ・キャピタル・マネージメントの人事提案を巡り、東芝と経済産業省が一体となって一部の株主に不当な圧力をかけた」との外部報告が明らかにされました。このことを発端に定時株主総会の取締役選任議案(会社提案)がその後差し替えられ、株主総会では取締役会議長を務める取締役などの再任が否決される事態になるなど、当社のコーポレートガバナンスおよび取締役会の運営など経営のあり方があらためて問われています。東芝は2015年に発覚した会計スキャンダルを受けて現在では、11名の取締役のうち10名が独立社外取締役とし、指名員会等設置会社に移行するなどガバナンス体制を一新したとみられていましたが、今回再びスキャンダルに見舞われています。また、今年1月には子会社の東芝ITサービスで架空取引の粉飾決算が発覚しています。東芝以外にも過去に日産自動車、三菱自動車などがリコール隠しや検査データ不正などでスキャンダルを繰り返しています。なぜ、スキャンダルが繰り返されるのでしょうか?

スキャンダルを引き起こした企業は多くの場合、独立または社内に調査委員会を設置してスキャンダルの調査をしたあと関係各所に調査結果を報告して今後の改善に生かすよう努めるという一連の行動をとります。なぜ今後の改善に活かされないで、スキャンダルが繰り返されるのでしょうか?この命題に関するリサーチはあまり多くはない(日本以外で何度もスキャンダルを引き起こす会社が少ないからなのか?)のですが、調べてみたところJanis, Irving, Groupthink: Psychological Studies of Policy Decisions and Fiascoes, 2nd edition (Boston: Houghton Mifflin Company, 1982)による「Groupthink」の考え方が参考になリました。「冷静で客観的な判断よりも、集団としてのまとまりや居心地のよさを維持するように行動してしまいがちで、その結果、解決の質が低下し、客観的に見ればおかしな判断や決定がなされてしまう傾向がある」という考え方で、次のような環境下では、Groupthinkに陥りやすいとされています:(1)集団のまとまりが強い、外部から孤立していて、(2)事案を検討する過程での意見のチェックや情報提供がない、(3)強いリーダーや有力者がいて、(4)行き過ぎた統制がなされている、時間がない、手がかりが少ないなど、強いストレス下にある。個の意見よりも集団のまとまりを優先することが多く、同調圧力が強い日本社会では上記の「Groupthink」に陥りがちで、結果として客観的に見ればおかしな判断や決定がなされてしまうことは少なくないと推測します。

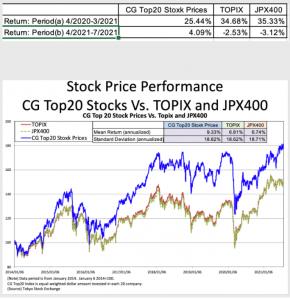

7月の株式相場は前月に引き続き手掛かり材料難から下値を切り下げる形で、月末にかけて安く引けた。7月1ヶ月間でのTopixとJPX400の両株価指数は-2.12%、-2.52%とそれぞれ下落した。CGレーティング・スコア上位のCGTop20株価は0.00%とフラットで終わったものの、両インデックスに対して4ヶ月連続アウトパフォーマンス。

下表は昨年のCOVID感染急拡大に伴う株式相場急落から回復に向かう2020年4月から日銀のETF買いプログラム変更がアナウンスされた2021年3月までの期間(a)とそれ以降の2021年4月から2021年7月までの期間(b)のCG Top20株価、TopixおよびJPX400のそれぞれの各リターンを示しています。CG Top20株価は期間(a)では両インデックスに対してアンダーパフォーマンスした一方で、期間(b)ではアウトパフォーマンスしています。COVID感染拡大を発端にした超金融緩和による資産インフレによる効果なのか、それとも日銀ETF買いプログラム変更による影響なのか明確にはわかりませんが、株式相場は一定のファンダメンタルズをより反映する方向に進み始めた所以ではないかと推測します。CG Top20株価のアウトパフォーマンスはよりクオリティの高い株式が評価される相場が始まったと見ることができます。

月初は予想を下回る米国雇用統計を好感した米国金利低下を受けて、株式相場は上昇して始まったが、その後は方向感を欠く展開となった。5月1ヶ月間でのTopixとJPX400の両株価指数は1.42%、1.78%とそれぞれ上昇した。CGレーティング・スコア上位のCGTop20株価は2.17%と2ヶ月連続アウトパフォーマンス。

新型コロナウイルス感染症の終息はまだ確信を持って見出さない中、経済の正常化に向けて資本市場は動き出しています。製造業の中には企業業績の回復を確認できる会社も少なくない状況にあります。このような状況を踏まえてポストコロナを見渡すと、経営は企業価値を高めるために資本の配分がいかにあるべきかを決定し、あわよくば投資家に対して資本配分方針を打ち出すことができることが望まれます。

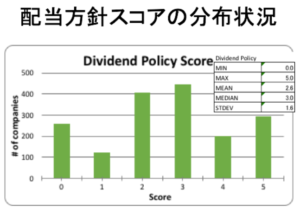

資本配分方針は、今後の成長への投資と株主還元から成ります。ポストコロナにおける社会的変化やライフスタイルの変化に応じて、事業構造を適応していく中で検討されるであろうと予想されます。下表はMetricalリサーチユニバース約1,800社の配当方針スコアの分布を示しています。配当方針スコアは配当方針と実際の配当性向を比較した上で、最小0から最大5(配当性向50%以上)までスコアリングしています。現状では純利益の20%-30%に設定する会社が多いことがわかります。

標とも有意性のある正の相関関係の兆候が確認される必要があると思われます。今後は指名委員会のプラクティスの改善がさらに進んで行くか、他の価値創造指標と指名委員会スコアとの間で相関の兆しが出てくるのか、注目されます。

3月の株式相場はワクチン接種が順調に進む米国経済再開期待から債券利回りの上昇ペースの速さを懸念した米国株式相場の変動を受けて月半ばに大きく下落したものの、その後の堅調な米国株式相場に支えられて3月も上昇して終えた。当1ヶ月間ではTopixとJPX400の両株価指数は4.82%、4.48%とそれぞれ上昇した。CGレーティング・スコア上位のCGTop20株価は4.16%上昇とわずかにアンダーパフォーマンス。

別件になるが、日銀はかねてよりETF買いによって日経225インデックスの価格形成を歪めているのではないかとの指摘されていたが、4月より日経225連動のETFの買いを行わないとの政策変更があった。一方で、日銀のETF買いでは機械的にインデックス構成銘柄の全ての会社を買うことになっているので、ガバナンス視点としていかがなものかとのもう一つの指摘があったが、その返答はETFの運用会社がその任にあるとのことであった。

コーポレートガバナンス1,800社スコア(2021年2月末)分析を元にしたコメントをご案内いたします。

今月は個別企業のコーポレートガバナンスに関する詳細レポートをご参考までにご案内いたします。本メールではサマリーページのみをご紹介しますが、全文は本メールのリンクをクリックしてお読みいただけます。ご参考になりましたら幸いです。

(サンプル)コーポレートガバナンス・リサーチ: ディスコ (6146) – 2020年8月13日発行

サマリー:

ディスコのコーポレート・ガバナンスは平均をやや上回っています。ディスコのコーポレートガバナンスは平均をやや上回り*、ROEなどの財務パフォーマンスも平均以上。株主還元策を含め、資本政策が明確に示されています。業績の良さも相まって、株主は喜んで株式を保有すると推測されます。一方で、コーポレート・ガバナンスのリサーチは、将来的に発生するリスクを未然に防ぐことに役立つことが期待されます。このような観点から当社を分析すると、企業のコーポレート・ガバナンスの実践には多くの課題が散見されます。

取締役会のあり方については、取締役会の性別・国別の多様性を高め、できれば社外取締役が過半数を占めるようにすべきです。取締役会は毎年再選されるべきであり、社外取締役は学歴よりもビジネス経験のある人材が望ましいと考えられます。指名・報酬委員会は透明性と客観性を持って運営されるべきです。実際には、委員長は社長が務め、元会長(元CEO顧問、現職)が委員を務めています。

報酬インセンティブについては、経常利益率10%以上を達成した場合の基準ケースでは、固定給と取締役の業績連動報酬の配分が半々となっています。安定した給与を先に支払うスキームや計算式になっています。インセンティブにおいても、ストックオプションは、普通株式とは異なる非対称的な損益プロファイルであることに加え、市場価格と取締役へ付与する1株1円のコストの価格差において利益を提供するスキームにはいくつかの問題があります。