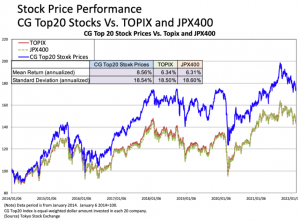

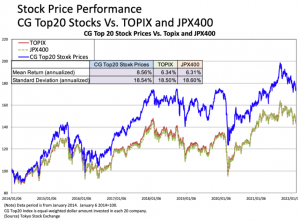

2月前半の株式相場は前月の大幅下落からの反発したが、米国金融政策の転換に伴う警戒感に加えて、月半ばからはロシアのウクライナ侵攻による不透明感から大幅に下落し、月末に戻して終えた。2月1ヶ月間のTopixとJPX400の両株価指数は-0.38%、-0.57%とそれぞれ下落。一方、CGレーティング・スコア上位のCGTop20株価は0.33%とプラスのリターンを確保して、両インデックスに対して大きくアウトパフォーマンス。

2月前半の株式相場は前月の大幅下落からの反発したが、米国金融政策の転換に伴う警戒感に加えて、月半ばからはロシアのウクライナ侵攻による不透明感から大幅に下落し、月末に戻して終えた。2月1ヶ月間のTopixとJPX400の両株価指数は-0.38%、-0.57%とそれぞれ下落。一方、CGレーティング・スコア上位のCGTop20株価は0.33%とプラスのリターンを確保して、両インデックスに対して大きくアウトパフォーマンス。

2022年3月8日、東京 – 国際女性デーにちなんで、オアシス・マネジメント・カンパニー・リミテッド(以下「オアシス」)と公益社団法人会社役員育成機構(以下「BDTI」)は、女性のために役員研修コースをサポートする新しい取り組みを1ヶ月間実施することを発表しました。

2022年3月の1ヶ月間、BDTIが開催する以下の役員研修コースのいずれかを申し込んだ優れた資質を持つ女性に対し、オアシスが費用を全額負担します。BDTIの日本語および英語の研修プログラムは、第一線で活躍する一流講師や専門家から直接学ぶ、日本の取締役または執行役員の候補者を育成するためのものです。

この支援の目的は、高い資質を持つ女性リーダーが取締役として活躍するために、研修によって必要なスキルを身につけ、女性取締役候補のパイプラインを拡大することで、日本の取締役のジェンダーギャップに積極的に対処することです。

オアシスの創業者で最高投資責任者のセス・フィッシャーは、「有能な女性取締役を加えることによって日本の取締役会のジェンダーギャップを改善することは、我々が重視していることであり、日本企業のガバナンスと競争力を高めると信じています。」とし、「私たちは、BDTIの優れた役員研修プログラムを通じて、多くの女性がこの機会を活用されることを期待します。」

BDTIの代表理事ニコラス・ベネシュは「役員研修を受けた優れた女性取締役は、日本の取締役会と企業に大きな利益をもたらします。私たちは、オアシスのリーダーシップを賞賛します。」

詳細については、BDTI(info@bdti.or.jp または 81-3-6432-2337)までお問い合わせください。

上場会社の担当者の皆様には先の見通せない中で今年の統合報告書等をどうすべきか、悩みが多いと聞きます。また経営層、取締役会の皆様におかれても、ESG経営の意味合いが腹落ちしない、Net Zeroを宣言するべきか姿勢を決めかねるという声も聞きます。本ウェビナーでは、現在VRFの理事を務められている北川哲雄氏、カタリスト投資顧問株式会社 取締役副社長COO小野塚 惠美氏を講師としてお迎えし、また優れた情報開示を行っている、味の素株式会社の矢崎久美子氏、株式会社アドバンテストの????本康志氏にパネリストとして加わっていただき、新時代に必要となるESG経営の真髄、効果的な開示の方向性をお示しいただきます。

ESG新時代には、リスクもオポチュニティも増幅します。企業は社会資源の重要性を理解し、自社の強み弱みを認識して長期戦略に繋げる必要があり、戦略の舵取りは取締役会の仕事です。その情報開示も含めて、取締役会がイニシアチブを発揮するべきなのですが、それには前提となる知識や体制が必須です。講師のお二人に、BDTIの代表理事ニコラス・ベネシュを交え、取締役会関与の重要性、経営層モニタリングのポイントなどをパネルディスカッション形式で議論します。

公益社団法人BDTIへのご支援をいただけますよう、お願いいたします

BDTIが無料ウェビナーや役員研修を低価格で提供できるのは寄付※をはじめとする皆様からのご支援により支えられているからです。お寄せいただいた寄付金はESGの大黒柱であるコーポレート・ガバナンス強化のための様々な活動に使われます。ESG時代においては日本の機関投資家のサポートを期待しているのですが、今は代表理事ベネシュをはじめ個人および外資系投資家の寄付者に依存しております。海外の機関投資家がコーポレートガバナンス向上の重要性を理解し支援するように、日本の機関投資家ももっと真剣にガバナンスの実質的な向上を考え、危機感をもってほしいのです。

研修活動をさらに充実させるためには、多くの方々のご支援、ご協力が必要です。寄付をすることが難しい場合はGoToDataなどデータ・サービス購入や賛助会員へのご入会も同様の支援になり、価値あるものとして自分に戻ってきます。

BDTIの活動にご理解とご賛同をいただき、是非ご支援をお寄せくださいますよう願い申し上げます。

※当法人は「特定公益増進法人」にあたるため、寄付をされると税法上の有利な扱いを受けることができます。個人の場合、所得控除より更に有利な「税額控除」制度の扱いを受けられます。

東証が市場区分を再編するに伴って、現在の一部市場に相当するプライム市場に求められる「より高いガバナンス水準」のガイドラインが示されています。

今回の記事では、議決権電子行使プラットフォームの利用・英文開示を取り上げたいと思います。2021年6月に改訂されたコーポレートガバナンス・コードでは、補充原則1-2④および補充原則3-1②において、「議決権電子行使プラットフォームの利用・英文開示」において、プライム市場上場会社において、議決権電子行使プラットフォームの利用と英文開示を求めることが記載されました。

原文は次の通りです。補充原則1-2④「上場会社は、自社の株主における機関投資家や海外投資家の比率等も踏まえ、議決権の電子行使を可能とするための環境作り(議決権電子行使プラットフォームの利用等)や招集通知の英訳を進めるべきである。特に、プライム市場上場会社は、少なくとも機関投資家向けに議決権電子行使プラットフォームを利用可能とすべきである。」

補充原則3-1②「上場会社は、自社の株主における海外投資家等の比率も踏まえ、合理的な範囲において、英語での情報の開示・提供を進めるべきである。特に、プライム市場上場会社は、開示書類のうち必要とされる情報について、英語での開示・提供を行うべきである。」

要約すると、補充原則1-2④は、プライム市場上場会社は議決権行使を容易にするために、電子プラットフォームを利用可能とするべきであることと海外投資家に対しては招集通知の英訳を送付するべきであると明記したことです。補充原則3-1②は、プライム市場上場会社は、開示書類のうち必要とされる情報について、英語での開示・提供を行うべきであると明記されました。

補充原則1-2④では、「電子プラットフォームを利用可能とするべき」と議決行使の手段を特定されているので、プライム市場上場会社は次の株主総会までにこれを利用できる体制にしなければならないことになりました。招集通知を英訳して送付することは推奨事項なので、電子プラットフォームほどの緊急性はないので努力目標になっています。補充原則3-1②では、プライム市場上場会社には開示書類のうち必要とされる情報について英語での開示・提供を行うべきであるということですが、必要とされる書類とは何かに関して特定されていませんので、どの書類または情報が英訳必要なのかは、プライム市場上場会社の判断に委ねられています。筆者が英訳すべきであると考える情報の一つには、有価証券報告書があります。当該書類は法定書類なので、必要事項はすべて記載されています。注記も含めて本書類のすべてを英訳するべきです。海外機関投資家から特定の会社に関する質問をお受けする場合もありますが、有価証券報告書に記載してある事項も少なくないので(記載のない情報に関しては、当該上場会社に尋ねることになります)、投資家にとってはとても有益な情報が記載されている本書類が英訳されれば、海外機関投資家の利便性は格段に向上すると推察されます。現状では本書類を英訳している上場会社は極めて少数です。

これまでも以前の記事「Information Disclosure in English」において、上場会社の英語による情報開示の状況をお伝えしてきました。今回は上述のように、東証プライム市場上場基準に伴う議決権電子行使プラットフォームの利用と英文開示にフォーカスして、述べてみたいと思います。

2022年1月17日、「会社支配権争いと株主利益の毀損」―これまでの歴史、今突きつけられた問題、今後の行方―と題したウェビナーを開催いたしました。

ここへ来て買収防衛策の廃止傾向は鈍化し、逆に再導入する企業も出てきています。そして実際に、買収者と買収対象企業の現経営陣とが支配権を巡って攻防を続け、新聞紙上を賑わす事件も散見されます。特に、東証1部上場の新聞輪転機メーカーの事件では、買収者を排除した株主総会決議によるポイズンピルの発動が、裁判所によって認容される事態となりました。

ポイズンピルについては、敵対的買収を困難にさせることで、買収の脅威を通じた経営の規律の向上を弱める点や、経営者の保身を図るための手段として用いられかねないという点などが一般的に問題視されるわけですが、この事件ではポイズンピル発動の判断に際して買収者の議決権行使が否定されており、株主平等の原則との関係で新たな問題が加わっています。

前回の記事「メトリカル:買収防衛策② 株価パフォーマンスは?(BDTIデータを利用したMetrical分析)」では、現在でも買収防衛策を有している会社は上場会社全体で271社あり、当該271社の多くは株式時価総額が相対的に小さく、また、当該グループの5年間の株価パフォーマンスは各株価指数と比較してアンダーパフォームしていることが確認されました。

さて、今回はその前の記事「買収防衛策③」で立てた仮説の検証を試みたいと思います。買収防衛策条項を今も持っている会社の多くは株式時価総額が小さく、株式時価総額の成長が緩慢なペースである背景に何かあるのではないか。買収防衛策を保有していることを投資家に事前警告することによって、投資家が投資対象から外すこと以外に、当該会社の株価パフォーマンスが劣っていることには何かが関連していないか考えてみたいと思います。以前の記事では、会社の成長性の方針が明確でない、そのような成長方針を投資家に伝えきれていない、IRなどの機能を使いきれていないなどが複合的に関連しているのではないかと仮説を立てました。

そもそも事前警告型の買収防衛策があると投資家が投資を躊躇うために、当該会社の株価が低くなると言いこともできますが、東証の開示資料「White Paper on Corporate Governance2021」の次の考え方が参考になります。「買収防衛策を導入していない会社の中でその理由を説明している会社をみると、企業価値を高めることが最良の買収防衛策であると考え、現状では買収防衛策の導入を予定していないとの説明が大半である」との買収防衛策を保有していない会社の回答からも、上述の仮説と共通するところがあります。買収防衛策を保有している会社は企業価値を高めるための取り組みが十分でない一方で、買収防衛策を保有していない会社はその取り組みを実践する傾向があると推測することができます。

ポレートガバナンス・プラクティスを分析しました。その分析結果では、2014年以降で買収防衛策を株主総会の議案に提案したことが確認された会社421社のうち、現在は買収防衛策を採用していない会社のパフォーマンス指標としてのROE、ROA、P/B、コーポレートガバナンス・プラクティス指標としての独立取締役比率と女性取締役比率において、優れた数値を示していました。

今回は、当該データからもう少し分析を進めてみましたので、ご紹介したいと思います。BDTI様のデータにおいて、2014年以降で買収防衛策を株主総会の議案に提案したことが確認された会社は443社で、そのうち買収防衛策の議案が否決された会社は10社で、可決された会社が433社でした(下表参照)。このことからも分かるように一旦買収防衛策が議案として提案されると大方可決されることになります。可決されるか否決されるかは、会社の株主構成に依存し、主に外国人株主の持株比率に負うところが大きいと考えられています。東証の開示資料「White Paper on Corporate Governance2021」でも「外国人株式所有比率でみると、買収防衛策を導入している比率は30%以上の区分で2.7%と最も低く、前回調査より3.7ポイント減少している。また、20%以上30%未満の区分では9.2%と、前回調査より11.1ポイントと大きく減少している。筆頭株主の所有比率との関係をみると、筆頭株主の所有比率が低い区分で導入比率が高い傾向がみられるが、所有比率が5%未満の区分では13.8%と、前回調査より9.5ポイントと大きく減少した。」と述べています。

下表の通り、前回の分析でお示ししたように2014年以降で買収防衛策を株主総会の議案に提案したことが確認された会社433社のうち、今も上場している会社が421社あり、その中で買収防衛策を現在では保有していない会社が41%の173社、現在でも買収防衛策を保有している会社は59%の248社です。上述の通り、買収防衛策を現在では保有していない会社のパフォーマンスとコーポレートガバナンス・プラクティスにおいて優れた数値を示しています。さらに、株式時価総額で見ても、買収防衛策を現在では保有していない会社と現在でも買収防衛策を保有している会社の間には大きな差があることもわかります。

Metricalではこれまでに「自己株式消却とパフォーマンス、コーポレートガバナンス」および「配当方針とパフォーマンス、コーポレートガバナンス」において、自己株式消却とパフォーマンスとコーポレートガバナンスそして配当方針とパフォーマンスとコーポレートガバナンスにおける関係についてそれぞれ検証してきました(詳細をお知りになられたい方はMetricalへご連絡ください)。今回のエクイティ発行に関する検証で三部作になります。意外にもそれぞれの切り口で興味深い分析結果が確認されました。

これまで前の2回の記事をまとめると、自己株式消却スコアはROA (actual)とTobin’s qと有意性のある正の相関が確認されていて、自己株式を3度以上消却した会社は主要パフォーマンス指標としてROE (actual)、ROA (actual)、Tobin’s qとの間に顕著に優れた数値を示しています。また、同様にコーポレートガバナンス・プラクティス(アクションを含む)の評価として、Metricalコーポレートガバナンス・スコア、独立取締役比率、エクイティ発行スコア、配当方針スコアにおいても、3度以上自己株式を消却した会社100社は、自己株式消却の頻度が低い会社よりも顕著に高い数値を示しているので、これらの会社はコーポレートガバナンスを改善する意識が強いことが確認されました。

下表の通り、2021年10月のMetricalユニバース1,716社では、エクイティ発行スコアが0(2000年以降1度もエクイティ発行を行いいていない)の会社は797社、エクイティ発行針スコアが-1(1度 だけ直接希薄化をもたらさないCB、WB、優先株などでエクイティ発行を行ったことがある)の会社は121社、エクイティ発行スコアが-2(1度増資もしくは2度直接希薄化をもたらさないCB、WB、優先株などでエクイティ発行を行ったことがある)の会社は557社、エクイティ発行スコアが-3(上記よりもエクイティ発行を行なったことがある)の会社は69社、エクイティ発行スコアが-4(上記よりもエクイティ発行を行なったことがある)の会社は118社、エクイティ発行スコアが-5以下(上記よりもエクイティ発行を行なったことがある)の会社は54社です。

下表で、エクイティ発行スコアが高い順に、主要パフォーマンス指標としてROE (actual)、ROA (actual)、Tobin’s qを示しています。また、同様にコーポレートガバナンス・プラクティス(アクションを含む)の評価として、Metricalコーポレートガバナンス・スコア、独立取締役比率、エクイティ消却スコア、配当方針スコア、現金保有スコアを示しています。