Reid Hoffman*による、すばらしい「taking intelligent risk」の短いビデオです。ようるすに、巧にリスクをとることがどんなに重要なのか、なぜ重要なのか、の説明です。「Intelligent risk」をとらないと、環境が変わったのか、よりいいやり方、よりいいビジネスモデル等があるのか、早く察知できないから重要です。そうなると大企業病にかかって、他の競業社全部が競争し合っているている市場に「you marginalize yourself」、 そこに残ってしまいます。これの日本語吹き替え版があればいいと思っています。 *co-founder, LinkedIn, Greylock (コメントby ニコラス ベネシュ)

カテゴリー: 経営

経済産業省産業組織課が『「攻めの経営」を促す役員報酬~新たな株式報酬(いわゆる「リストリクテッド・ストック」)の導入等の手引~』を公表

経緯

昨年、安倍晋三内閣の「『日本再興戦略』改訂2015」の一部で、中長期の企業価値創造を引き出すため株式による報酬を可能とするための仕組みの整備等を図るがうたわれた。

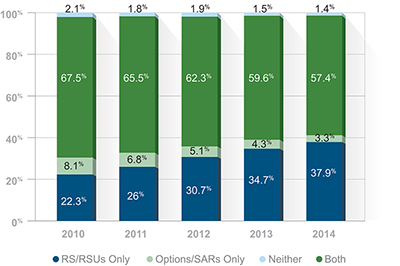

2015年7月に公表された経済産業省の「コーポレート・ガバナンス・システムの在り方に関する研究会」報告書は、これまで有利発行や仮装払い込みの点で、導入が難しいと考えられていたリストリクテッド・ストック(一定期間の譲渡制限が付された株式報酬/Restricted Stock 以下、RS)とパフォーマンス・シェア(一定期間の業績達成により譲渡制限が解除される株式/Performance Share 以下、PSの法的解釈を明確にし、導入するための手続きを整理した。それを受けて、この譲渡制限付株式の法人税および個人所得税での取り扱いを定めた税制改正法案が、2016年3月末に国会で成立し、2016年4月以降における株主総会等の決議で、RSおよびPSの導入が可能となった。

RIETI Paper: 「社長交代と企業パフォーマンス:日米比較分析」

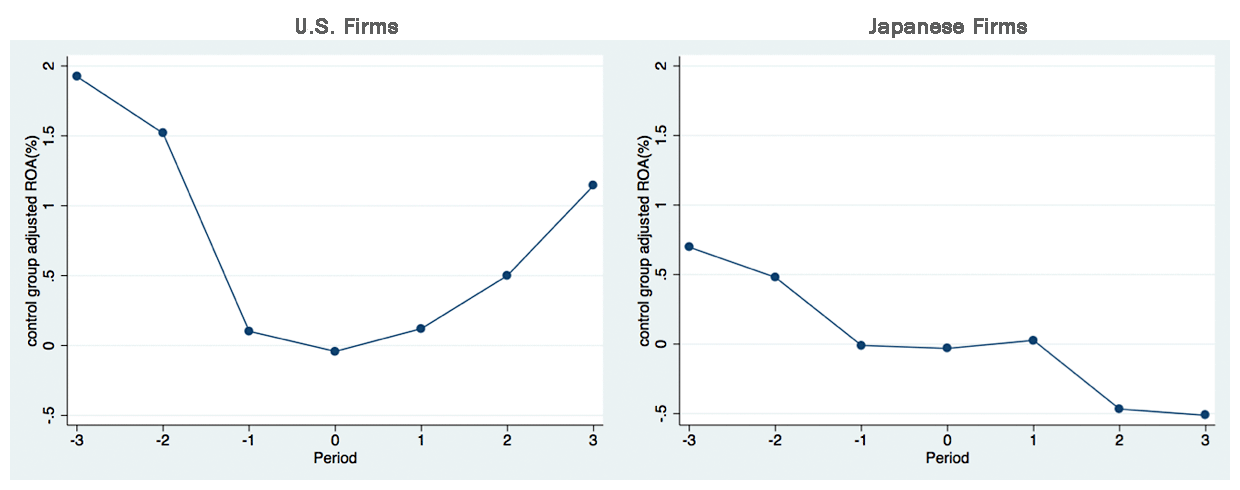

要旨: 「トップマネージメントは企業業績の重要な決定要因である。理論上では、取締役会が投資リターンを追求する株主に代わって、社長が企業のトップマネージャーとして適しているか どうかまたは経営努力をしているかどうかを監視し、業績が不振となれば 社長を強制交代 させてパフォーマンスを改善させる責任を持つ。しかし実際のトップマネージメントへの監 視は理論より複雑である。日本企業では金融機関、株式持合い会社、従業員主導でトップマ ネージメントの監視を行っていた歴史があり、これらのステークホルダーの企業経営目的が 企業パフォーマンスの最大化ではない場合、社長を強制交代した際にパフォーマンスが上昇 していない可能性がある。本稿は、日本とアメリカ企業の経営目的を比較するために、2000 年から2007 年に起こった社長強制交代前後の企業パフォーマンス、及び企業規模と負債比 率がどのように変化しているかについて日米比較の実証研究を行った。社長強制交代前は日 米両企業でパフォーマンスが悪化し、交代後はアメリカ企業でのみパフォーマンスが改善し ており、日本企業ではそのような改善が見られなかった。

経済産業省「持続的な価値創造に向けた投資のあり方検討会」

「持続的な企業価値を生み出すための企業経営・投資のあり方やそれを評価する方法の検討に当たっては、狭義のESG(環境、社会、ガバナンス)だけでなく、人的資本、知的資本、製造資本(例えば、IIRC(国際統合報告フレームワーク)における6 つの資本の考え方等)等も視野に入れた総合的な検討が求められます。

スチュワードシップ研究会: 「日本企業におけるコーポレートガバナンスの問題と「空気」 -「空気」の支配からの脱却-」

20年の長きにわたって低迷を続けている日本経済の回復は、日本企業の復活なくして達成できない。しかし、日本企業は、新興国企業の追い上げによって、競争力を失ってきている。こうした日本企業の抱える問題は多いが、その最大のものは、コーポレートガバナンスの問題である。本稿では「空気」という概念を用いて、コーポレートガバナンスの問題を考察した。創業経営者企業を除き、多くの日本企業の取締役会は、経営者のリーダーシップではなく、「空気」によって支配されていると考えられる。「空気」は、長い期間をかけて、企業内で共有された価値観や、従業員のコンセンサスによって醸成される。「空気」は、変化を嫌い、事業再編などといった大胆な改革を妨害する。経営者が、もし、こうした改革を本気で着手しようとすれば、企業内に充満した「空気」が、経営者さえも追放してしまう。現在の日本企業の低迷は、経営者が、事業の再編等、本当に自社の企業価値を向上させる戦略を、「空気」の呪縛によって、実行できないことにある。

NHK: 「オリンパス内部通報訴訟 不当な扱いしないと和解」

「稼ぐ力を高めるための必読書 ―『決定版 これがガバナンス経営だ』 」

とても参考になりますが、下記の点について、実はドイツだは組合代表者が監査役会の半分を占める法律を作ったのは、戦争後に占領していたイギリスでありました。また、日本はより「ステイクホルダー主義に基づくエクイティガバナンス」を貫くのであれば、一時退職金に現金積立をして企業年金の積立率を100%にすることからはじめればいいと思われます、、、。

「著者がガバナンス改革のお手本としているのは、ドイツである。1999年には日本とドイツのGDPの差は2倍だったが、今では2割程度に縮まっている。それはシュレーダー政権の改革による成果であり、その柱の一つがコーポレートガバナンス改革であった。

では、なぜコーポレートガバナンスが、企業の稼ぐ力につながるのだろうか。それはガバナンスによって「経営陣の不作為の暴走」を止めることが可能だからだという。90年代以降の日本企業は、経営者や経営陣が必要なリスクを取らず、非連続な成長を極端に嫌った。その結果として、長期にわたり低成長、低収益に甘んじてきたと分析する。ドイツのガバナンス改革はここにメスを入れて、稼ぐ力を回復した。

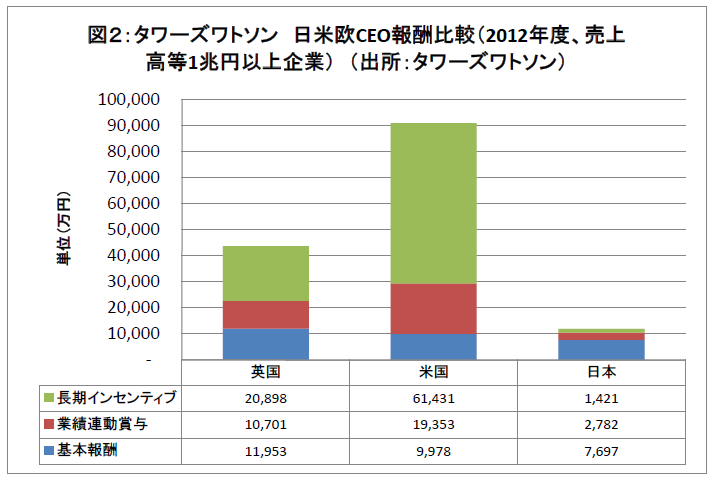

Bloomberg: 日本企業はCEOの報酬上げよ、相談役ルート断ち緊張感を-斉藤惇氏

日本取引所グループの前最高経営責任者(CEO)で、2015年8月に米プライベートエクイティ投資会社KKRの日本法人会長に就いた斉藤惇氏は、1月6日のBloombergとのインタビューで、「競争力や技術革新力を高めるにはサラリーマン経営者を生む日本の企業体質を改めることが必要で、そのためには経営陣の報酬を引き上げるべきだ」と指摘しています。