今日の企業経営では、ビジネスと社会・政治・金融の各領域が複雑に絡み合う下で、自社を取り巻く多様なステークホルダー(顧客、取引先、従業員、投資家、各国政府、メディア、NGOなど)と対話しエンゲージしていく必要があります。本ガバナンス・インサイト・ラウンドテーブルでは、持続的な成長と中長期的な企業価値向上を実現するために、日本企業の戦略・組織・文化にどのような課題や機会があるか、海外事例も交えて議論します。ぜひご参加ください。

今日の企業経営では、ビジネスと社会・政治・金融の各領域が複雑に絡み合う下で、自社を取り巻く多様なステークホルダー(顧客、取引先、従業員、投資家、各国政府、メディア、NGOなど)と対話しエンゲージしていく必要があります。本ガバナンス・インサイト・ラウンドテーブルでは、持続的な成長と中長期的な企業価値向上を実現するために、日本企業の戦略・組織・文化にどのような課題や機会があるか、海外事例も交えて議論します。ぜひご参加ください。

BDTIが開催する「ガバナンス・インサイト・ラウンドテーブル」の第7回目のテーマは「日本企業のダイバーシティ実現のために取締役ができること、すべきこと」です。

ウーマンズ リーダーシップ インスティテュート株式会社 代表取締役 川嶋 治子氏より、外資系企業、上場企業のダイバーシティ推進をサポートしてきた経験から、日本企業が陥りがちな失敗パターンとその理由、成果を出している企業の特徴について紹介していただきます。また、自社を変革させるために、取締役は何をすべきなのか、何をすべきではないのか。成功確度を高める組織変革の具体的スキームを提示します。ぜひご参加ください。

BDTIが開催する「ガバナンス・インサイト・ラウンドテーブル」の第6回目のテーマは「M&A戦略と案件について社外取締役が懸念すべきこと、確認すべきことは何?」です。

BDTIの代表理事ニコラス・ベネシュが数多くのM&A案件についてアドバイザー(投資銀行家)又は社外取締役として関わった経験者として、貴社が案件成立10年後に「失敗だった」、「払い過ぎた」と言われないために、取締役と取締役会は何を重視し、何を懸念・質問・確認すべきかを語ります。案件の前でも後でも、どのような姿勢および内部体制を持つべきか、価格の算定数字をどのように見ればいいのか、PMIをどのように図ればいいのかなどを話していきます。ぜひご参加ください。

会社を不断に改革し、企業価値を増大させる主役はいうまでもなくトップ(社長・CEO)であります。一方で、取締役会はトップをはじめ執行陣と協働して成長戦略をつくること、執行陣の果断な意思決定を後押しすること、そして戦略の進捗を監視・監督することといった責務を負っています。指名委員会はこのトップの選解任、トップのサクセッションはもちろん、取締役会の構成、社外取締役候補者選定にも責任を有しています。指名委員会の実効性を上げるためには、委員会構成、委員会規程、事務局等の構造的な要素と、企業戦略とのリンケージ、現在のトップとの関係性、候補者への公正な評価等運用上の要素とを最適化する必要があります。JT副社長経験や複数の企業での指名委員会経験を踏まえ、これらについて考えを述べていただきます。ぜひご参加ください。

会社を不断に改革し、企業価値を増大させる主役はいうまでもなくトップ(社長・CEO)であります。一方で、取締役会はトップをはじめ執行陣と協働して成長戦略をつくること、執行陣の果断な意思決定を後押しすること、そして戦略の進捗を監視・監督することといった責務を負っています。指名委員会はこのトップの選解任、トップのサクセッションはもちろん、取締役会の構成、社外取締役候補者選定にも責任を有している。指名委員会の実効性を上げるためには、委員会構成、委員会規程、事務局等の構造的な要素と、企業戦略とのリンケージ、現在のトップとの関係性、候補者への公正な評価等運用上の要素とを最適化する必要があります。JT副社長経験や複数の企業での指名委員会経験を踏まえ、これらについて考えを述べていただきます。ぜひご参加ください。

BDTIが開催する「ガバナンス・インサイト・ラウンドテーブル」の第4回目のテーマは田辺総合法律事務所弁護士 市川 佐知子氏をお招きし、「取締役会が行う執行部のモニタリングのあり方」です。

監督、助言、意思決定が取締役会機能として考えられますが、最近は監督機能が重視され、モニタリングモデルが採用されています。しかし、社外取締役に詳細なジョブディスクリプションはなく、さらに監督は、助言、意思決定と比べても、何をどこまでするのか、より不分明です。存在意義の分かりやすい、助言に傾く人もいれば、踏み込みすぎて、執行への越境になるのではと心配する人もいるようです。モニタリングとは何か、この際、突き詰めて考えてみましょう。

BDTIが開催する「ガバナンス・インサイト・ラウンドテーブル」の第1回目のテーマは「人的資本が企業業績に影響するメカニズムとは?」です。

非財務情報のホットトピックとして人的資本があげられるが、なぜ重要なのか、企業業績にどのように影響を与えるのかをまず理解することが大事です。お話いただく日清食品ホールディングス 社外取締役の中川 有紀子氏の博士論文のテーマもD&Iや人的資本がどのように組織能力向上、企業業績向上に寄与するかのメカニズムを研究してきた実務家です。このメカニズムを知ることで、今、何をやるべきなのかが理解できるようになってきます。 ぜひご参加ください。

この事件は、親会社である伊藤忠が子会社ファミマを完全子会社とするため、まず公開買付し、その後株式併合により少数株主をスクイーズアウトするスキームをとったところ、スクイーズアウトの株主総会議案に反対したオアシスを含む少数株主らから、ファミマに対し公正な価格での買取が要求され、協議が整わず、双方から裁判所に対し、価格決定の申立てがなされた事件である。

東京地裁の決定文は長文であるが、裁判所の判断の枠組み、一般に公正と認められる手続、公正な価格の算定を記載する3箇所に分けることができる。そして、一般に公正と認められる手続の中では、特に特別委員会が役割を果たしたか、が真っ先に取り上げられている。社外取締役が特別委員会の委員となった場合、何に注意すべきか、参考となる点を多く含むので、ここでは、この箇所に限って、キーポイントを紹介する。

東京地裁決定はファミマの特別委員会に非常に厳しく、その役割を十分に果たしたものとは評価することができない、とした。ただし、決定について双方とも抗告中であり、東京高裁において地裁とは異なる判断がなされる可能性はある。

経済産業省は、コーポレートガバナンス改革の実質化のためには、社外取締役の質の向上が重要であると考え、そのための有効な手段の一つとして社外取締役向けの研修やトレーニングの活用に着目しました。研修やトレーニングの現状及び課題を把握し、社外取締役の研修やトレーニングの活用方法の整理やケーススタディ集の策定を行うため、令和4年度に委託調査として「社外取締役の研修やトレーニングに関する調査」を実施し、多くの企業へのインタビューや社外取締役からのアンケート回答を得て、今般その調査結果を発表しました。

公益社団法人会社役員育成機構(BDTI)は2009年の創設以来、役員研修を提供し、数多くのセミナーを開催してきました。役員研修の受講者は2,850人以上、セミナー開催は83回にのぼります。その過程でコーポレートガバナンス・コード(CGC)の導入、その後の改訂にも、縁の下から助言をしてきました。今般の委託調査においても、インタビューを受け、役員研修提供者の一つとして、経験や洞察に基づく観点や意見を提供しました。

以下は、2013年5月25日の自民党の「日本経済再生本部」の「中間提言」からの抜粋です。「独立社外取締役の確実な導入」および「取締役の教育方針についての開示」は、現在内閣官房副長官木原誠二氏(当時、議員)と私(また、多数の方)の話に沿う内容でした。毎年の経済促進政策(2013年、アベノミクスの初年度は、「成長戦略」になった)を策定するため、通常は中間提言は内閣府に回されますので、このまま回されました。その時点で上記の二つの案も「株式持ち合いの解消」の政策も削除されました。

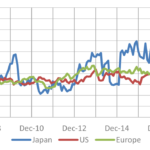

On June 13th, join us for a discussion showing the future of corporate governance analysis. In this webinar we will introduce the results of leading-edge academic research to determine whether corporate governance practices and firm characteristics can be used to predict firm performance over the short-, mid-, and long-term. Earlier attempts at this research have always come with limitations or been focused narrowly on certain practices, but using BDTI’s detailed database focusing on Japanese corporate governance practices and important characteristics of all listed firms in Japan, researchers have been able to conclude that certain corporate governance practices and facts should be of interest to every investor.