2019年12月17日(火)に一橋大学一橋講堂にて、一橋大学大学院グローバル金融規制研究フォーラム開設記念コンファレンス 「金融デジタライゼーションの進展に伴う金融サービスの変化と金融規制監督の今後の展望」が開催されます。

本コンファレンスでは、弊機構の監査役である一橋大学大学院経営管理研究科 教授・野間 幹靖氏が登壇され、金融デジタライゼーションの進展に対応した金融規制・監督の在り方について、金融サービス提供者及び金融規制当局の双方の観点から、今後の方向性を展望します。

2019年12月17日(火)に一橋大学一橋講堂にて、一橋大学大学院グローバル金融規制研究フォーラム開設記念コンファレンス 「金融デジタライゼーションの進展に伴う金融サービスの変化と金融規制監督の今後の展望」が開催されます。

本コンファレンスでは、弊機構の監査役である一橋大学大学院経営管理研究科 教授・野間 幹靖氏が登壇され、金融デジタライゼーションの進展に対応した金融規制・監督の在り方について、金融サービス提供者及び金融規制当局の双方の観点から、今後の方向性を展望します。

2019年7月24日(水)厚生労働省第6回社会保障審議会企業年金・個人年金部会にて「企業年金のガバナンス等について」の報告書が作成されました。これによりますと、企業年金のスチュワードシップ ・コードへの関心は依然として低く、700以上の日本の確定給付企業年金の中、2019年6月末現在で受入れを表明した企業年金は19基金しかありませんでした。(ページ16およびページ19をご参照ください。)尚、その19基金の大半は金融庁を規制当局とする金融機関であって、受け入れを表明した非金融系企業の基金は八つしかありません。

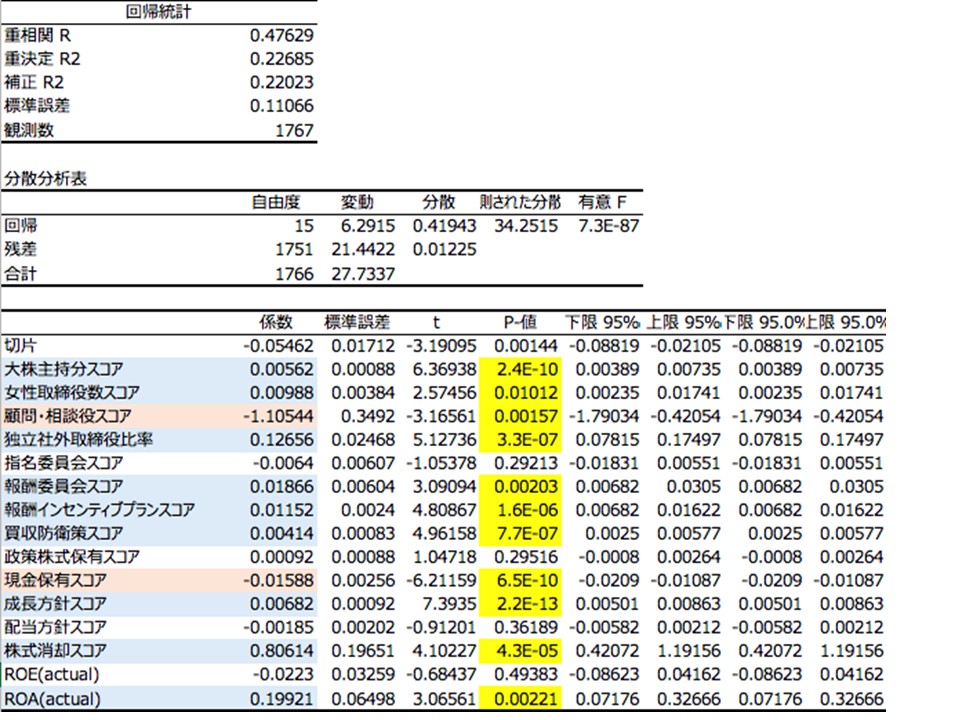

BDTIとMETRICALは、「CGプラクティスと価値創造のリンケージ」を継続的に共同研究しているが、このほど時価総額約100億円超の約1,800社の上場会社について2019年10月末の分析結果をアップデートした。

本分析では、CGプラクティスをボードプラクティスとアクションに分けて考えた場合、ボードプラクティス(取締役会の運営体系)とアクション(実際の企業行動)が価値の創造の指標とされるROE,

ROA, トービンのqと有意性のある相関があるか、独立取締役比率と上記価値創造の指標との関係を分析している。

アジア・コーポレートガバナンス協会(ACGA) は、10月24日、現在審議中の外為法改正案に関する意見書を財務省に提出しました。

詳細(英文)はコチラ

IR/株主総会ディスクロージャーの良い会社の株価は高い

下記の表はIR/株主総会のディスクロージャーに関するスコアと主要パフォーマンス指標および外国人投資家持ち株比率の相関関係を示しています。

IR/AGM株主総会のディスクロージャーに関するスコアはROA(予想)を除く、ROE (予想), ROE (実績), ROA (実績)およびトービンのQといった主要パフォーマンス指標と有為性のある相関が確認されています。また、当スコアはトービンのQとも有為性のある正の相関を示しています。

9月の相場も薄商いの中、前月末に比べて反発して取引を終えた。CGレーティング・スコアTop20株価は0.16%。Topix, JPX400の両株価指数は9月1ヶ月間でそれぞれ0.26%および0.27%と反発して終えた。

BDTIとMETRICALは、「CGプラクティスと価値創造のリンケージ」を継続的に共同研究しているが、このほど時価総額約100億円超の約1,800社の上場会社について2019年8月末の分析結果をアップデートした。

本分析では、CGプラクティスをボードプラクティスとアクションに分けて考えた場合、ボードプラクティス(取締役会の運営体系)とアクション(実際の企業行動)が価値の創造の指標とされるROE,

ROA, トービンのqと有意性のある相関があるかを分析している。

海外投資家の株式保有はこの1年間で減少した一方で、アクティビストタイプの投資家が日本株に関心を高めている。もちろん、コーポレートガバナンスは、2015年6月のコーポレートガバナンス・コードの導入以来改善してきたということができるが、その進展は彼らの期待よりもスローである。今回、海外投資家の持ち株比率とCG評価項目との関係についてあらためて検証する。下記の表は、メトリカルの評価項目13ファクターと2つのパフォーマンス指標のROE, ROAに関して回帰分析の結果を示した。15のファクターのうち、14ファクターが海外投資家持ち株比率と有意性のある相関が確認された。

エグゼクティブサマリー:

世界の運用資産の4 分の1 以上が、経済的持続可能性や環境的・社会的持続可能性を追求する環境・社会・ガバナンス(ESG)の要素を考慮した「サステナブル(持続可能な)」投資の手法で運用されている。個人投資家も機関投資家も、その資産状況を問わず、サステナブル投資の手法を資金計画や投資ポートフォリオに組み込むことへの関心を高めており、アセットマネジャーや国際金融機関もこの手法を採用した関連サービスや金融商品を拡大している。

日本においてもサステナブル投資への関心が急速に高まり、サステナブル投資残高が急増している。

しかし、こうした関心の高まりや投資残高の増加にもかかわらず、サステナブル投資を採用しているメインストリームの投資家やファイナンシャルアドバイザー、投資コンサルタントは日本ではまだ少数にとどまる。

金融庁は、8月19日、本年8月1日現在のスチュワードシップ・コードの受入れを表明した機関投資家のリストを公表しました。

これまでに「受入れ表明」をした機関投資家について、業態別に分類した結果は、以下のとおりです。(令和元年8月1日時点)

| ・ 信託銀行等 | : | 6 |

| ・ 投信・投資顧問会社等 | : | 181 |

| ・ 生命保険・損害保険会社 | : | 23 |

| ・ 年金基金等 | : | 39 |

| ・ その他(議決権行使助言会社他) | : | 7 |

| (合計) | : | 256 |