様々なコーポレートガバナンス評価項目の中で、以前より比較的進んでいたのが買収防衛策条項の撤廃でした。下表は約1,800社の2018年3月と2020年2月のデータの比較を示しています。

様々なコーポレートガバナンス評価項目の中で、以前より比較的進んでいたのが買収防衛策条項の撤廃でした。下表は約1,800社の2018年3月と2020年2月のデータの比較を示しています。

2020年2月の相場は新型肺炎の感染が世界各地への拡大リスクを懸念して、月末にかけて世界の主要株式市場で大幅下落。Topix, JPX400の両株価指数も2月の1ヶ月間でそれぞれ-0.59%および-0.57%と大幅下落した。CGレーティング・スコアTop20株価は-0.38%と両主要株価指数に比べ下落率を抑えて前月に続いてアウトパフォームした。ちなみに、CG レーティング・スコアTop10位までの10社の株価では-0.34%とさらに下落が少なかった。

私はフランチャイズ・パートナーズ(FP)が指名した「2人の取締役候補」の一人です。一週間前、Bloombergの記事で「半導体試験装置の製造などを手掛けるアドバンテストのニコラス・ベネシュ取締役」として紹介されていたので、Bloombergに連絡しました。このような書き方では誤解を生むので、今後報道する時は直してください、とお願いしました。私の独立性とバックグラウンドが正しく報道されるよう、その記者に伝えた事をここに書きます。

トピックス

(実績ROEと正の相関)

(実績ROAと正の相関)

(トービンのqと正の相関)

2020年1月の相場は米国株式市場の最高値更新を手がかりに月半ばまで堅調に上昇。その後新型肺炎の感染拡大が及ぼす世界経済への影響を懸念して主要株価指数、CGTop20株価ともに下落。Topix, JPX400の両株価指数は12月1ヶ月間でそれぞれ-0.11%および-0.09%と下落に転じた。CGレーティング・スコアTop20株価は-0.07%と前月から下落したものの両株価指数に対してアウトパフォームした。

昨今では自己株式消却の開示情報も耳にする機会が増えました。少し前までは自己株式を買い戻しても消却する上場会社は多くはありませんでした。では、どのくらい自己株式消却は進んでいるのでしょうか?

日本最大級のビジネスプロフェッショナルグループ・デロイト トーマツ グループがこのほど、日本企業における役員報酬の水準、役員報酬制度の導入およびコーポレートガバナンスへの対応状況に関する実態調査を実施したので、その結果の一部を紹介します。

「 社長報酬総額は売上高1兆円以上企業の中央値で9,946万円(前年比+0.9%)、株式関連報酬採用企業は60.2%(同+15.3ポイント)、報酬委員会設置企業は49.0%(同+9ポイント)に。

2019年12月11日に日本証券アナリスト協会にて弊機構代表理事のニコラス・ベネシュが表題の講演を行いました。以下に講演要旨を掲載致します。

当日の資料(全文)はこちら:「コーポレート・ガバナンスと企業パフォーマンス」 (以下の画像は一部のみです。)

目次

今日話す2つの主なテーマは、1つ目はコーポレートガバナンスと企業パフォーマンスの関係、2つ目に、社外取締役としての証券アナリストの可能性である。

サマリーとして、ガバナンス改善の効果はあり、これからも期待できるとしているが(資料3頁)、道半ばである。機関投資家は意思表示しているが、エンゲージメントにおいて、まだまだ具体的な期待値・要望を書面で詳しく書いてない。しかしながら、少しずつ向上しているので、政策保有株の壁の崩壊もいずれ3~4年以内に起きると思える。役員研修や近代的な人事制度・慣行の方針や政策については、各社がレベルアップする必要がある。超過パフォーマンスと相関関係のありそうな有意な要因は徐々に見えてきた。例えば、当法人の今までの分析では、独立社外取締役が50%以上であることや、人事諮問委員会の存在、大株主の存在などはその有意な要因であると示されている。また、会社が約30年以下で若くなればなるほど、平均値のパフォーマンスが上がることが見つかっている。皆、そうではないかと思っていたと思うが、政策保有株が少ないほど、だいたいパフォーマンスが良いことを後述する。今日の1つのメインテーマ、因果関係がどの方向へ行っているかについて話をする。

その前に、会社役員育成機構(BDTI)について紹介する(資料5頁)。日本証券アナリスト協会と同様に、内閣府の立ち合い調査を受けている公益法人だ。ちょうど10年前に設立し、1年半後に公益認定を受けた。受けた1つの目的は、単純に日本政府に、歴史上初めて、取締役の研修をすることが社会にとって良いことであることを正式に認めてもらいたかったからである。それまで日本政府は、金融庁も経済産業省もどこも、役員研修は良いことだと間接的にも促したことは一度もなかった。周知のとおり公益認定を受けるプロセスは大変であり、数回この申請を取り下げた方がいいかもしれないと言われたが、あえて我々は取り下げず、理解ある官僚のおかげで最終的に認定を受けた。

2019年11月18日にBDTI主催のESGセミナーを開催しました。 本セミナーでは、今年春にESGに関する情報開示の標準化の流れについての調査研究報告書をまとめられたニッセイ アセット マネジメントのチーフ・アナリスト林寿和氏をお招きして、ESG情報開示を取巻く現状をデータ策定団体、企業、機関投資家、アセットオーナーを俯瞰しながら解説していただき、 続いて英国でESGを研究されていたご経験があり、この度『ビジネスパーソンのためのESGの教科書 英国の戦略に学べ』を上梓された日本総合研究所スペシャリストの黒田一賢氏に、ESG投資の普及を後押しする制度変更が行われた英国等海外の実情、又、内外企業の具体的な事例を用いて優れた情報開示に求められるものをご紹介いただきました。

BDTIの代表理事ニコラス・ベネシュがパネルディスカッションでプレゼンした資料はこちら:「2019.11.18 ESG開示の最新情」。この資料をつかって(1)なぜ投資家の多くはESG開示情報に不満を持っているか、(2)財務状況および長期的のパフォーマンスに影響を与える要因を重視するSASBのESG開示基準の紹介、また、(3)TruValue Labsのビッグデータを活用するESG各付けなどを紹介しました。

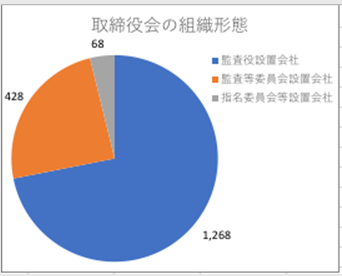

日本の上場企業は3つの形態の取締役会の組織形態 (機関設計)によって運営されています。その3つの組織形態とは、監査役設置会社、監査等委員会設置会社、指名委員会等設置会社です。この中で、現時点で指名委員会等設置会社の形態がが最終系と認識されています。しかしながら、下記の円グラフを参照いただく通り、数少ない会社しかこの指名委員会等設置会社の形態を採用していません。下記の円グラフの数値はメトリカルの調査対象となる1,754社の内訳なので、前上場企業の数よりも少ないのですが、実際には指名委員会等設置会社の形態を採用している企業数は前上場企業に広げたとしてもそれほど変わりません。