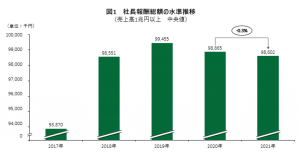

敵対的買収への防衛策として経営陣が発動するポイズンピルが世間の耳目を集めたのは、ライブドアが日本放送株を買い集めて裁判事件化した2005年のことでした。その後ポイズンピルは日本企業の多くで導入され、2008年のピーク時には導入企業が500社超となりました。しかし、経営者の保身につながるとの批判、株主総会における反対票の増加を受け、廃止する企業が増え、現在の導入企業は270社程度となっています。(※)下記参考資料あり。

ところが、ここへ来て買収防衛策の廃止傾向は鈍化し、逆に再導入する企業も出てきています。そして実際に、買収者と買収対象企業の現経営陣とが支配権を巡って攻防を続け、新聞紙上を賑わす事件も散見されます。特に、東証1部上場の新聞輪転機メーカーの事件では、買収者を排除した株主総会決議によるポイズンピルの発動が、裁判所によって認容される事態となりました。

ポイズンピルについては、敵対的買収を困難にさせることで、買収の脅威を通じた経営の規律の向上を弱める点や、経営者の保身を図るための手段として用いられかねないという点などが一般的に問題視されるわけですが、この事件ではポイズンピル発動の判断に際して買収者の議決権行使が否定されており、株主平等の原則との関係で新たな問題が加わっています。

このような流れを踏まえ、日本企業はどのような対応をとるべきでしょうか。ポイズンピルの導入は今が好機でしょうか。また、投資家も日本という市場を再評価する必要があるでしょう。本日は、スティーブン・ギブンズ氏及び田中亘氏、パネルディスカッションでは浜田宰氏が加わり、裁判所による判断の歴史、近時の変節についてお話いただきます。

【開催日時】 2022年1月17日(月)15:30 –18:00

【参加方法】 ZOOMビデオ会議形式(実名を伏せたい方は表示名を匿名などへ変更して下さい。オーディオはオフにして下さい。)

【参加費】 無料

【定員】 100名

【タイムテーブル】15:20 ログイン・スタンバイ

15:30- 15:35 (5分) MC市川 佐知子氏挨拶

15:35- 15:50 (15分) BDTI代表理事ニコラス・ベネシュによるBDTI & ウェビナーのご紹介

15:50-16:20 (30分)田中亘氏プレゼンテーション

16:20-16:50 (30分) スティーブン・ギブンズ氏プレゼンテーション

16:50-17:00 (10分) 休憩

17:00-18:00 (60分) パネルディスカッション/Q&A

18:00 終了