(日本語訳は英語に続きます)

DEI Business Strategy is not a “Nice to Have”

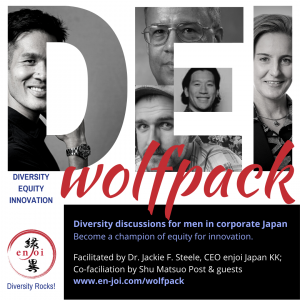

Are you a forward-looking man in corporate Japan with an interest in learning how to shift your organization towards healthier, more equitable, and more innovative dynamics?

Building diversity-positive workplaces is no longer a “nice to have.” It is now an IMPERATIVE just for baseline business continuity. Diverse talent mobilization strategy can no longer be delegated to the HR function where it is often under-resourced and disconnected from holistic innovation and business strategy.

Research by the Economist Intelligence Unit shows that just 38% of Japanese companies report that C-level executives have responsibility for the formulation of talent-management strategy, compared to 65% in the global results. If CEOs in Japan want to stem financial losses from talent attrition, building a gender-equal and diversity-positive workplace is the foundation.

That’s why we have developed the enjoi Wolfpack program.

This new, one-of-a-kind, six-month executive education program from enjoi Japan K.K. runs biweekly as virtual meetings on Monday evenings, 8:00-9:30 pm JST beginning February 28, 2022. There are three different packages available at three price levels: Wolfpack Explorer, Wolfpack Leader, and Wolfpack Mastermind.

There is only a limited number of spots still available in this confidential DEI leadership program! Applications close as soon as seats sell out. Final application deadline is February 15, 2022.

Visit www.en-joi.com/wolfpack to request pricing details and apply now!

We also welcome inquiries at wolfpack@en-joi.com.