Metricalではこれまでに「自己株式消却とパフォーマンス、コーポレートガバナンス」および「配当方針とパフォーマンス、コーポレートガバナンス」において、自己株式消却とパフォーマンスとコーポレートガバナンスそして配当方針とパフォーマンスとコーポレートガバナンスにおける関係についてそれぞれ検証してきました(詳細をお知りになられたい方はMetricalへご連絡ください)。今回のエクイティ発行に関する検証で三部作になります。意外にもそれぞれの切り口で興味深い分析結果が確認されました。

これまで前の2回の記事をまとめると、自己株式消却スコアはROA (actual)とTobin’s qと有意性のある正の相関が確認されていて、自己株式を3度以上消却した会社は主要パフォーマンス指標としてROE (actual)、ROA (actual)、Tobin’s qとの間に顕著に優れた数値を示しています。また、同様にコーポレートガバナンス・プラクティス(アクションを含む)の評価として、Metricalコーポレートガバナンス・スコア、独立取締役比率、エクイティ発行スコア、配当方針スコアにおいても、3度以上自己株式を消却した会社100社は、自己株式消却の頻度が低い会社よりも顕著に高い数値を示しているので、これらの会社はコーポレートガバナンスを改善する意識が強いことが確認されました。

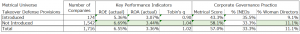

下表の通り、2021年10月のMetricalユニバース1,716社では、エクイティ発行スコアが0(2000年以降1度もエクイティ発行を行いいていない)の会社は797社、エクイティ発行針スコアが-1(1度 だけ直接希薄化をもたらさないCB、WB、優先株などでエクイティ発行を行ったことがある)の会社は121社、エクイティ発行スコアが-2(1度増資もしくは2度直接希薄化をもたらさないCB、WB、優先株などでエクイティ発行を行ったことがある)の会社は557社、エクイティ発行スコアが-3(上記よりもエクイティ発行を行なったことがある)の会社は69社、エクイティ発行スコアが-4(上記よりもエクイティ発行を行なったことがある)の会社は118社、エクイティ発行スコアが-5以下(上記よりもエクイティ発行を行なったことがある)の会社は54社です。

下表で、エクイティ発行スコアが高い順に、主要パフォーマンス指標としてROE (actual)、ROA (actual)、Tobin’s qを示しています。また、同様にコーポレートガバナンス・プラクティス(アクションを含む)の評価として、Metricalコーポレートガバナンス・スコア、独立取締役比率、エクイティ消却スコア、配当方針スコア、現金保有スコアを示しています。