政策保有株式

数多くの3月決算の上場企業が6月末までに定時株主総会を経て有価証券報告書を提出した。この中にはとても有用な情報が含まれています。今月は「政策保有株式」を取り上げます。

1,775社の「政策保有株式」の平均値は34,861百万円で、1年前の40,389百万円に比べて13.7%減少した。もちろんこの数字は注意深く取り扱うべきですが、その減少幅はTopixが 2018年3月末の1,716.30から2019年3月末の1,591.64に7.3%減少したよりも大きかった。

政策保有株式

数多くの3月決算の上場企業が6月末までに定時株主総会を経て有価証券報告書を提出した。この中にはとても有用な情報が含まれています。今月は「政策保有株式」を取り上げます。

1,775社の「政策保有株式」の平均値は34,861百万円で、1年前の40,389百万円に比べて13.7%減少した。もちろんこの数字は注意深く取り扱うべきですが、その減少幅はTopixが 2018年3月末の1,716.30から2019年3月末の1,591.64に7.3%減少したよりも大きかった。

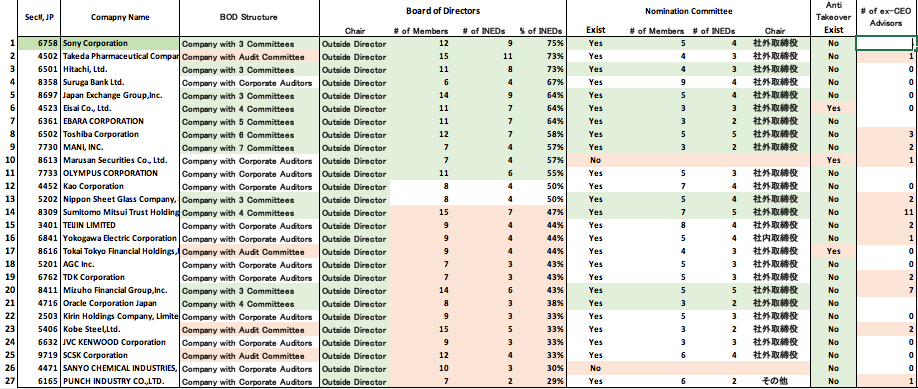

取締役会の議長

今月は取締役会の議長に注目してみたいと思います。

約1,800社の中で取締役会の議長を社外取締役が勤めている会社はわずかに27社しかありません。取締役会の舵取りを社外の取締役(独立取締役でない場合も含む)に託すというのは、どれだけ抵抗があることかみて取れます。下記がその27社です。

「株式相場は1月の大幅下落からの回復局面で、3月の相場は不透明感が継続する展開となった。CGレーティング・スコアTop20株価はそのような環境おいて、3月末にかけてTopix, JPX400の両株価指数に対してアウトパフォーマンスを拡大した。」

ニコラス・ベネシュ (翻訳 市川佐知子)

概要: 機関投資家が本気になれば、企業の株式持ち合いを解消することは難しくありません。これを実現する方法として実務的なテクニックを1つご紹介します。

「忠臣株主」問題

最近の改革で改善したとはいえ、企業の株式持ち合いは依然日本市場の大きな問題です。株価連動インセンティブの小さい経営陣や社外取締役は、めまぐるしい市場経済の変化の中で現状維持に甘んじ、ビジネスリスクをとって収益性を追求する戦略を練らず、経営陣のイエスマンである「忠臣株主」は何も言わない、そしてこれらの経営陣や社外取締役は再任を重ねる、という悪循環が続いています。企業のことを真剣に考える株主の諫言は大きくなりつつありますが、忠臣株主のイエスの大コーラスの前に、かき消されてしまいます。

(メンバーとして2010年6月にニコラス・ベネシュが金融庁の「コーポレート・ガバナンス連絡会議」(第二回の会議)に提出したメモ)

2017年に改訂されたスチュワードシップ・コードでは、議案毎の議決権行使結果の公表が求められているが、恐らくその発想が初めて日本で提案されたのは、2010年6月に私が以下のメモを金融庁の「コーポレート・ガバナンス連絡会議」に提出した時です。最近そのメモが見つかったので共有させていただきます。当該メモでは他にも色々な事を提案しました(以下ご参照)。いまだに(JPXおよびMETIなどに)私が提案中のものも数多くあります。

議案毎の議決権行使結果公表についての私の提案は以下の通りです。これは、改訂スチュワードシップ・コードにあるような 「ボランタリー」な ルールではなく、 議決権行使行為を金融商品取引法41条*の善管注意義務の対象にして、 明確な法的義務として提案しました。いまでもそうすべきだと思っています。しかし、2019年に同様の提案をする場合にはもっと内容を強化します。例えば、保険会社や銀行の場合は開示基準の持ち分比率を「5%」より低くします。やはり透明性の時代が到来したので、いまからこのような法的措置が必要であると思います。

| (2018年12月25日提出。1-2頁の抜粋) |

「当社のコーポレート・ガバナンスの状況は以下のとおりです。

Ⅰコーポレート・ガバナンスに関する基本的な考え方及び資本構成、企業属性その他の基本情報1.基本的な考え方コーポレート・ガバナンスの充実は、当社の経営の最重要課題のひとつである。当社のコーポレート・ガバナンスにおける最も重要なポイントは、

経営陣の責任の明確化であり、当社は、株主及び投資家に向けて明確な経営目標や経営方針を公表し、その達成状況や実績をできるだけ早く

また高い透明性をもって開示している。これによって経営陣の責任を明確にし、コーポレート・ガバナンスの充実を図っている。【コーポレートガバナンス・コードの各原則を実施しない理由】

当ブログに頻繁に訪れる方々は、日本の主要なガバナンス改革に深い関心を寄せておられますが、これらの改革がどのように行われてきたかについては、なかなか知る機会が無いのが現状です。

カリフォルニア大学バークレー校 政治学教授スティーヴ・K・ヴォ―ゲル氏が、簡潔に分かりやすく、1990年以降の日本におけるコーポレート・ガバナンス改革の歴史をまとめられているので、ご紹介いたします。