金融庁が、新型コロナウイルスの影響を踏まえ、3月期決算企業の有価証券報告書(有報)の提出期限を9月末に3カ月間延期する方向で調整を進めることが10日、分かった。日本公認会計士協会や東証、経団連と同日開いた連絡協議会で明らかにした。来週にも正式決定する見通し。

金融庁は、3月期末企業の有報や、昨年12月期末企業の四半期報告書を含め、上場企業に義務付けられた法定書類の提出期限を一律延期する検討に着手。政府の緊急事態宣言を受けて在宅勤務が広がる中、決算・監査業務への影響などを考慮し、関係先と提出期限の詰めを急ぐ。

タグ: 金融庁

日本をダメにするイエスマン、「忠臣株主」に立ち向かう方法

ニコラス・ベネシュ (翻訳 市川佐知子)

概要: 機関投資家が本気になれば、企業の株式持ち合いを解消することは難しくありません。これを実現する方法として実務的なテクニックを1つご紹介します。

「忠臣株主」問題

最近の改革で改善したとはいえ、企業の株式持ち合いは依然日本市場の大きな問題です。株価連動インセンティブの小さい経営陣や社外取締役は、めまぐるしい市場経済の変化の中で現状維持に甘んじ、ビジネスリスクをとって収益性を追求する戦略を練らず、経営陣のイエスマンである「忠臣株主」は何も言わない、そしてこれらの経営陣や社外取締役は再任を重ねる、という悪循環が続いています。企業のことを真剣に考える株主の諫言は大きくなりつつありますが、忠臣株主のイエスの大コーラスの前に、かき消されてしまいます。

金融庁のコーポレート・ガバナンス連絡会議 (2010年)に、議案毎の議決権行使開示を提唱したメモ(ベネシュ)

(メンバーとして2010年6月にニコラス・ベネシュが金融庁の「コーポレート・ガバナンス連絡会議」(第二回の会議)に提出したメモ)

2017年に改訂されたスチュワードシップ・コードでは、議案毎の議決権行使結果の公表が求められているが、恐らくその発想が初めて日本で提案されたのは、2010年6月に私が以下のメモを金融庁の「コーポレート・ガバナンス連絡会議」に提出した時です。最近そのメモが見つかったので共有させていただきます。当該メモでは他にも色々な事を提案しました(以下ご参照)。いまだに(JPXおよびMETIなどに)私が提案中のものも数多くあります。

- 20%以上の希薄化の場合、株主の承認を要すること。

- 独立社外取締役のみから構成される「委員会」を設置すること 。

- 公開会社の取締役会の少なくとも2分の1を超える人数が社外取締役であることを義務付ける こと。

- イギリスのように、TOBで30%以上を超えそうな時、同条件で全部買付を義務つけること 。

- エクスチェンジ・オファーによるTOB の有利発行問題回避の利便性ある方法。また、非課税扱い。

- 議決権行使の参考資料の配布と株主総会の間に設けられている通知期間を、公開会社の場合には少なくとも4週間に延長すること

議案毎の議決権行使結果公表についての私の提案は以下の通りです。これは、改訂スチュワードシップ・コードにあるような 「ボランタリー」な ルールではなく、 議決権行使行為を金融商品取引法41条*の善管注意義務の対象にして、 明確な法的義務として提案しました。いまでもそうすべきだと思っています。しかし、2019年に同様の提案をする場合にはもっと内容を強化します。例えば、保険会社や銀行の場合は開示基準の持ち分比率を「5%」より低くします。やはり透明性の時代が到来したので、いまからこのような法的措置が必要であると思います。

金融庁『改訂コーポレートガバナンス・コードへの対応状況(2018年12月末日時点)速報版』公表

金融庁が28日に「改訂コーポレートガバナンス・コードへの対応状況(2018年12月末日時点)速報版」を公表しました。

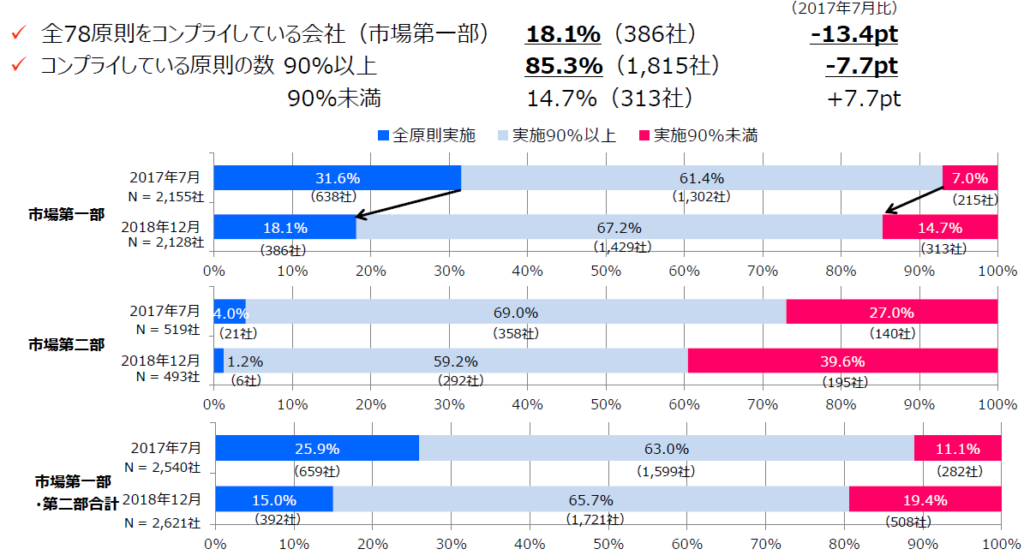

改訂・新設された原則の影響もあり、コンプライ率は全体として低下、市場第一部のうち全78原則をコンプライしている会社は18.1%(386社)に低下しました。(2017年7月は31.6%(638社))。

金融庁:金融審議会「ディスクロージャーワーキング・グループ」(第1回)

平成29年12月11日(月)に金融審議会「ディスクロージャーワーキング・グループ」(第1回)が開催されました。

EDINETに関しての情報提供の在り方、利便性などの意見が多数出たようです。

「それから、最後、その他とさせていただいておりますが、情報通信技術の進展ですとか、あるいは国際化といったことを踏まえて、投資家のニーズに合った情報提供はどうあるべきかということについてもご指摘を頂戴しておりまして、例えば、EDINETの利便性についてのご指摘も頂戴しておりますし、英文による情報提供がまだまだ進んでいないではないかというご指摘も頂戴しております。。。。」

「またEDINETにつきましては、導入以来、15年を超えまして、情報提供のインフラとして定着してきていると考えております。一方で、EDINETによる情報提供のあり方につきましては、先ほどのような事業報告を有価証券報告書の形でも提供できるようにしてはどうかという議論をしていたり、詳細タグ付けの範囲を拡大して利便性を高める取組みは継続的に行っているわけでございますけれども、検索機能をより充実してほしいとか、縦覧期間が短いのではないかとか、あるいは、先ほどのスマートフォンなどへの対応が遅れているのではないかというようなご指摘も頂戴しておりまして、ITを活用した情報提供の利便性向上が求められている中で、EDINETがどうした役割を果たしていくべきかについてもご意見を頂戴できればと存じます。。。。」